Kredietwaardigheid

Wat is kredietwaardigheid?

Kredietwaardigheid is de mate waarin een bedrijf in staat is om facturen te kunnen betalen.

Niet alleen je eigen kredietwaardigheid is belangrijk, maar ook de kredietwaardigheid van de bedrijven waarmee je samenwerkt. Door een goede inschatting te maken van de kredietwaardigheid van jouw opdrachtgevers verklein je het ondernemersrisico en het risico op wanbetaling.

Door gebruik te maken van factoring wordt de kredietwaardigheid van je opdrachtgever op voorhand beoordeeld. Dit geeft jou inzicht of je wellicht wat voorzichtiger moet zijn alvorens je besluit zaken te doen met deze opdrachtgever. Kortom kredietwaardigheid geeft je inzicht en informatie waardoor jij met meer zekerheid onderneemt.

Kredietrisico en kredietwaardigheid

Het kredietrisico, ook wel ondernemersrisico genoemd, is nauw verbonden met de kredietwaardigheid van een onderneming. De kredietwaardigheid van een onderneming is namelijk een factor waarmee je het kredietrisico kan verkleinen of juist kan vergroten.

Door van tevoren informatie te winnen over de kredietwaardigheid van je opdrachtgever verklein je het ondernemersrisico, terwijl je dit juist vergroot als je zonder vooronderzoek zaken gaat doen met je opdrachtgever. Het kredietrisico heeft impact op financiële transacties en zakelijke kansen. Hierbij is een lager kredietrisico gunstiger dan een hoog kredietrisico.

Kredietwaardigheid berekenen

Wij leggen uit het werkt

Er zijn verschillende factoren die invloed hebben op de berekening van de kredietwaardigheid. Zo geven de volgende variabelen inzicht in de kredietwaardigheid:

- Inkomsten / omzet

- Nettowinstmarge

- Hefboomwerking

- Liquiditeit

- Schulden

- Werkkapitaal vereisten

Er zijn verschillende bedrijven die gespecialiseerd zijn in het inzicht geven in de kredietwaardigheid van bedrijven. Deze bedrijven hebben vaak toegang tot tools waar je zelf geen toegang tot hebt. Hierdoor kunnen deze bedrijven vaak een beter inzicht geven. Zelf kun je ook op onderzoek uitgaan. Bijvoorbeeld via de website van de KVK zijn er jaarverslagen te koop. Met de bovenstaande variabelen kan je hiermee een beeld vormen over de kredietwaardigheid.

Gratis kredietcheck

Wil je zeker weten dat jouw opdrachtgever(s) kredietwaardig zijn? Vraag een gratis kredietcheck aan bij FreelanceFactoring en ontvang binnen 1 werkdag reactie.

Factoring als oplossing voor kredietrisico's

Zo werkt dat!

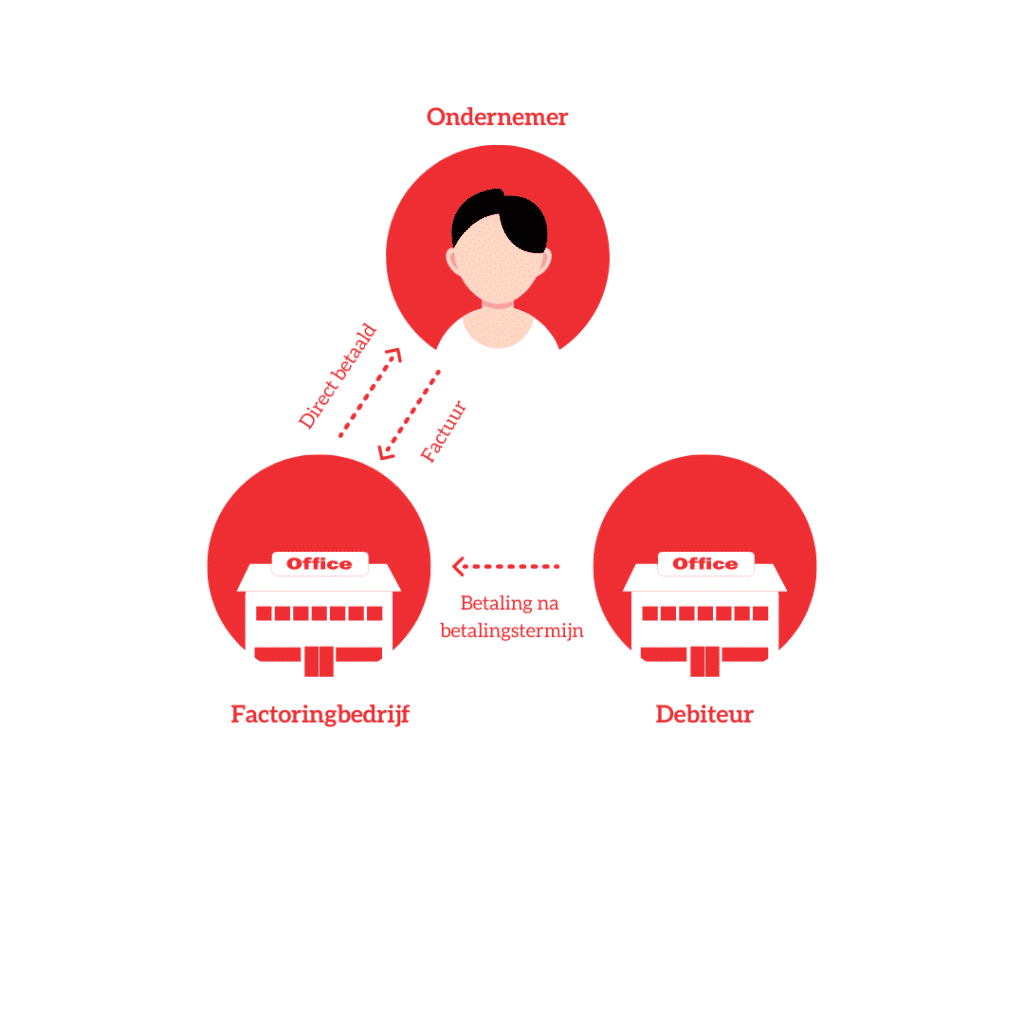

Door gebruik te maken van factoring verklein je het kredietrisico. Factoringmaatschappijen voeren namelijk op voorhand een kredietwaardigheidscheck uit op je opdrachtgevers.

Om gebruik te maken van factoring is het namelijk een voorwaarde dat je opdrachtgever kredietwaardig is. Daarnaast zijn de facturen die je via factoring laat verlopen verzekert tegen het faillissementsrisico.

Door gebruik te maken van factoring verklein je het kredietrisico dus nog eens extra.

Probeer ons uit met 1 factuur

Wacht niet langer

Igor Meijs

Directie